De tekortkomingen van ons monetaire systeem en waarom het opnieuw zal falen

- Wat is inflatie en wat zijn de oorzaken?

- Democratisch gekozen leiders kiezen vaak voor inflatoir beleid

- Monetair beleid en fiscaal beleid zijn geïntegreerd door quantative easing

- Falen van centrale banken om hun fouten te erkennen

- Waarom deze cyclus zich zal herhalen

- Hoe bescherm je jezelf?

- Bekijk de webinar

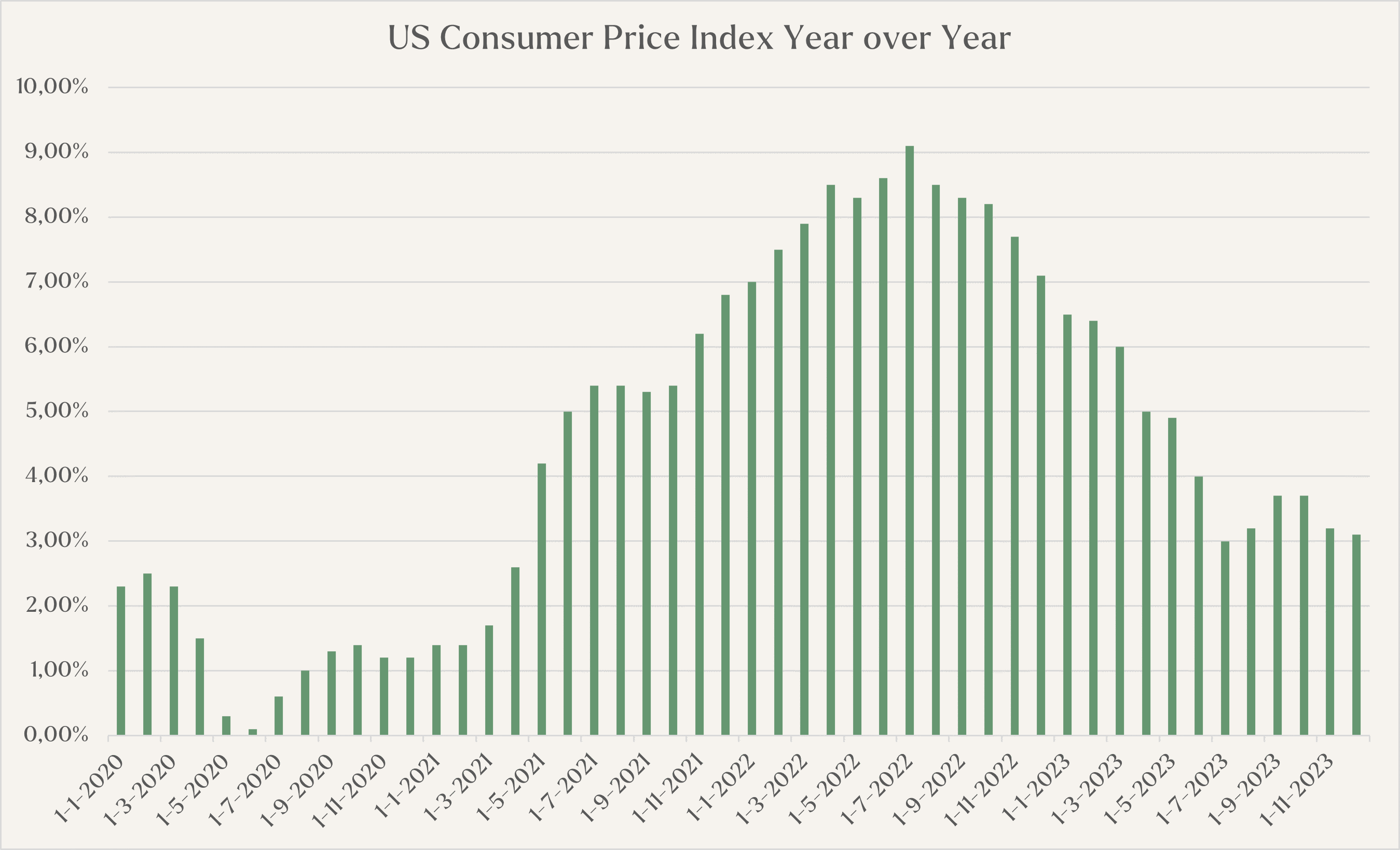

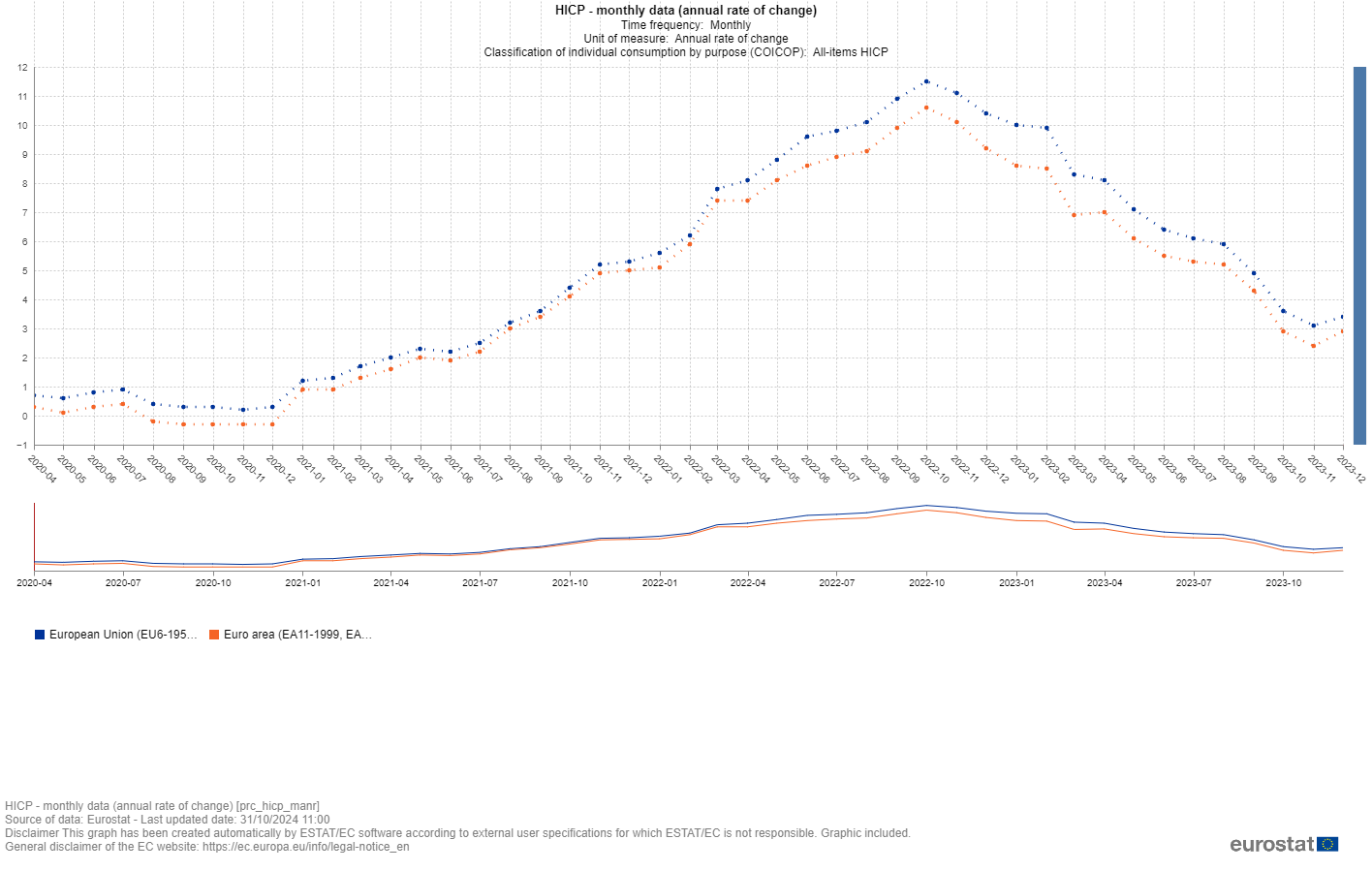

Na jaren van benchmarkinflatie (2%) stonden de financiële markten over de hele wereld in 2021-2022 voor een verrassing toen de inflatie begon op te lopen. Als gevolg daarvan begonnen centrale banken hun rentetarieven te verhogen en maakten de financiële markten een neergang door. Nu, in 2024, zijn de belangrijkste centrale banken begonnen met het versoepelen van hun monetaire beleid. De Federal Reserve (Fed) verlaagde gisteren haar rentetarieven met 25 basispunten, waardoor het tarief op 4,75% kwam.

Nu we op weg zijn naar het einde van deze monetaire cyclus, hebben verschillende centrale bankiers beloond dat dit een op zichzelf staand incident was en dat het juiste monetaire beleid is gevoerd. Steeds meer mensen begrijpen echter dat dit geen geïsoleerd incident is, maar een product van een systematisch gebroken systeem en dat er iets moet veranderen om deze cyclus te doorbreken. Laten we eens dieper duiken in de aard van inflatie, het systeem dat we hebben gecreëerd dat dit mogelijk maakt en hoe je jezelf hiertegen moet beschermen.

Wat is inflatie en wat zijn de oorzaken?

Inflatie is een stijging van de prijs van goederen en diensten of een daling van de waarde van geld. Dit wordt veroorzaakt door verschillende factoren die in drie categorieën kunnen worden onderverdeeld: vraaginflatie, kosteninflatie en ingebouwde inflatie.

Demand-pull inflatie treedt op wanneer de totale vraag naar goederen en diensten in een economie groter is dan het beschikbare aanbod. Kosteninflatie treedt op wanneer de productiekosten stijgen, waardoor producenten hun prijzen verhogen om hun winstmarges te behouden. Ingebouwde inflatie is een cyclus waarbij werknemers hogere lonen eisen om de stijgende kosten van levensonderhoud bij te houden, en bedrijven hun prijzen verhogen om de hogere loonkosten te dekken. Andere factoren zijn echter ook een verruiming van het monetaire aanbod en het fiscale beleid van de overheid.

Daarentegen is deflatie de algemene daling van het prijsniveau van goederen en diensten, waardoor de koopkracht toeneemt naarmate de prijzen dalen. Hoewel dit voordelig lijkt, kan deflatie leiden tot lagere consumentenbestedingen, lagere productie en een vertraging van de economie, omdat mensen hun aankopen uitstellen in afwachting van verdere prijsdalingen. Deflatie treedt vaak op tijdens economische recessies en kan worden veroorzaakt door een verminderde vraag, een verhoogde productiviteit of een verminderde geldvoorraad. De meeste economen geven de voorkeur aan een gematigde inflatie om de cyclus van dalende lonen, verminderde uitgaven en stijgende schulden te vermijden.

Daarom is ons monetaire systeem kapot, zoals we zullen zien hoe deze redenering ons dagelijks leven beïnvloedt en als je jezelf niet goed beschermt, zal het je op de lange termijn pijn doen.

Democratisch gekozen leiders kiezen vaak voor inflatoir beleid

Eén reden waarom ons monetaire beleid faalt, ligt bij onze regeringen. Het grootste deel van de wereld leeft in een democratie waarin we onze leiders democratisch kunnen kiezen. De meeste leiders streven ernaar om de regering voor langere tijd te leiden en zijn daarom afhankelijk van een verkiezingscyclus en dit schaadt het fiscale beleid van een regering. Waarom? Geen enkele regering wil bezuinigingsmaatregelen doorvoeren omdat dit de economische groei verzwakt en de regerende partij impopulair maakt. Dus keer op keer hebben democratisch gekozen functionarissen de neiging om een inflatoir beleid te voeren en een tekort te laten ontstaan, wat de totale vraag kan doen toenemen, wat kan leiden tot inflatie als het aanbod geen gelijke tred houdt.

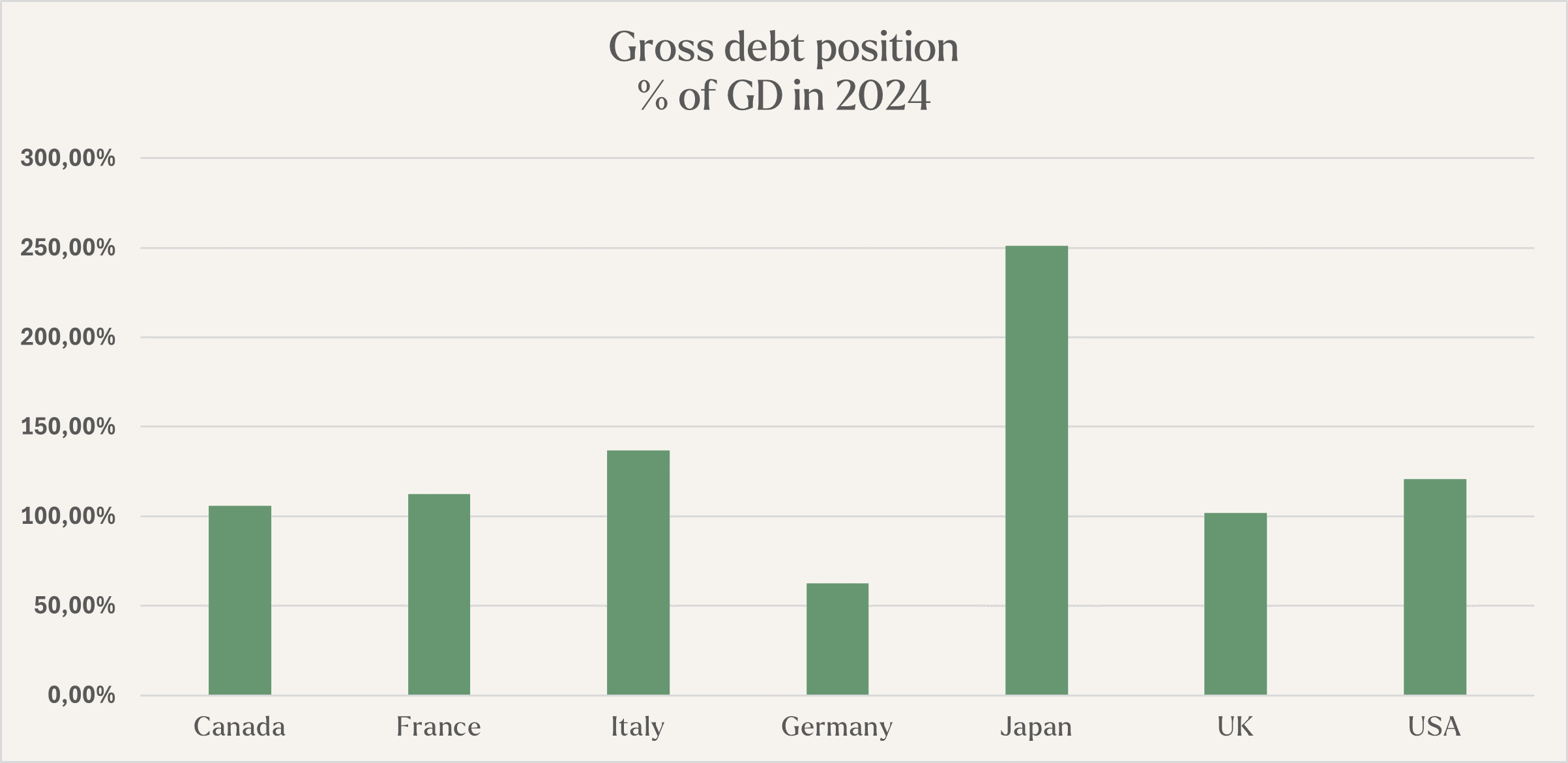

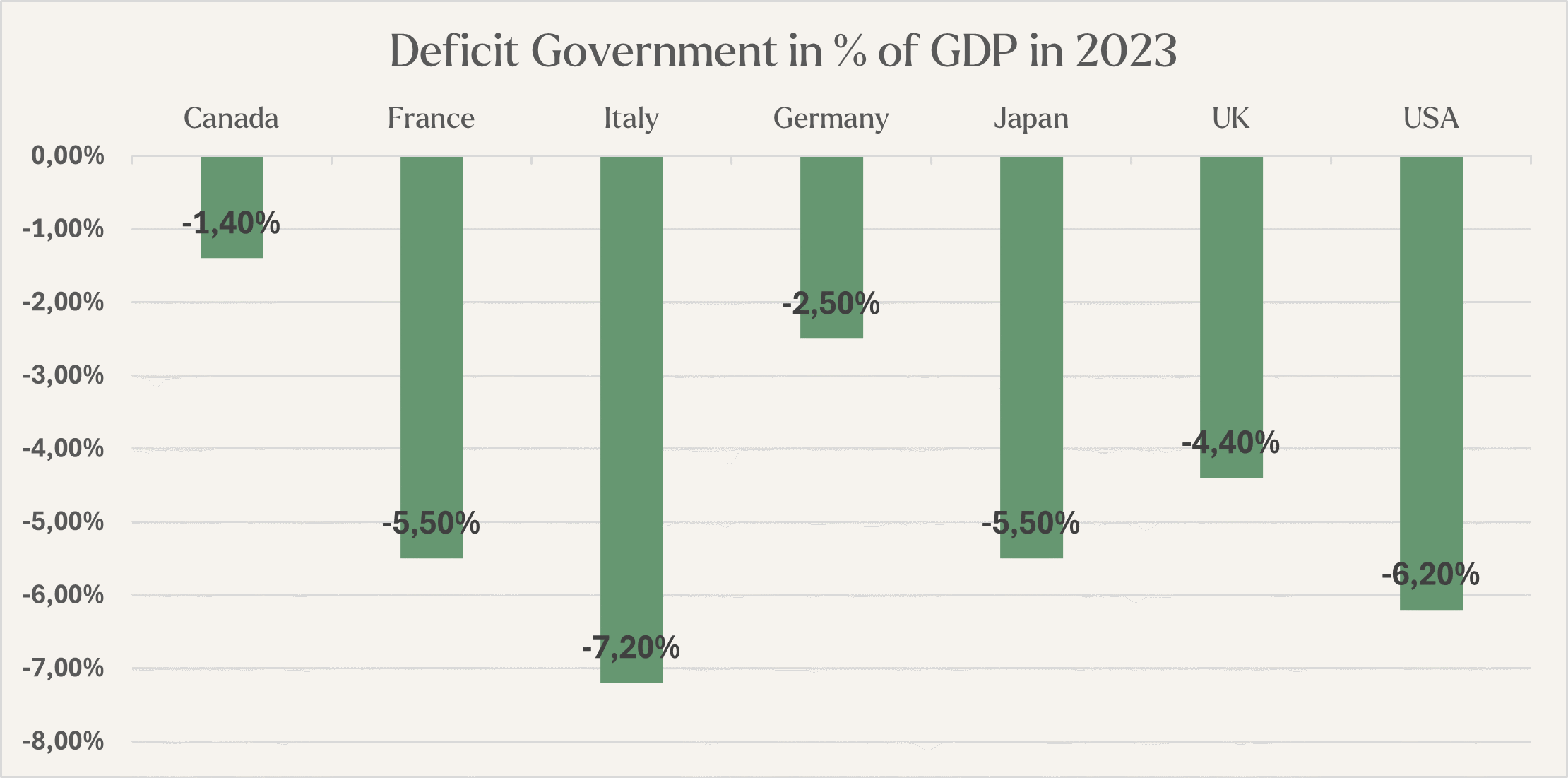

Als je de fiscale begrotingen van veel landen bekijkt, vooral die van westerse landen zoals hieronder geïllustreerd, is het duidelijk dat de meeste landen grote tekorten hebben. Deze tekorten leiden tot hogere rentebetalingen, waardoor de staatsschuld stijgt. Sommige landen “ontsnappen” aan deze schuldencyclus door hun economie sneller te laten groeien dan hun schuld en renteverplichtingen, waardoor hun schuld/BBP-ratio daalt. Dit lost het probleem echter niet volledig op, want overheden blijven veel lenen, waarbij centrale banken de afgelopen decennia steeds meer als kredietverstrekkers zijn gaan optreden.

Monetair beleid en fiscaal beleid zijn geïntegreerd door quantative easing

Centrale banken werden oorspronkelijk opgericht om prijsstabiliteit te handhaven binnen hun respectieve economieën, voornamelijk met behulp van instrumenten zoals het uitgeven van nieuw geld om economische groei te stimuleren of het verhogen van de rentetarieven om een oververhitte economie af te koelen. Centrale banken maakten oorspronkelijk deel uit van overheidsstructuren, maar werden later “onafhankelijk” gemaakt om politieke invloed op het monetaire beleid te voorkomen; hun onafhankelijkheid blijft echter discutabel.

De president benoemt bijvoorbeeld het hoofd van de Amerikaanse Federal Reserve, momenteel Jerome Powell, en de directie van de Europese Centrale Bank wordt gekozen door de Europese Raad - politiek beïnvloedt beide beslissingen. Deze overlapping is opmerkelijk in een kapitalistisch systeem waar economische en politieke macht vaak met elkaar verweven zijn.

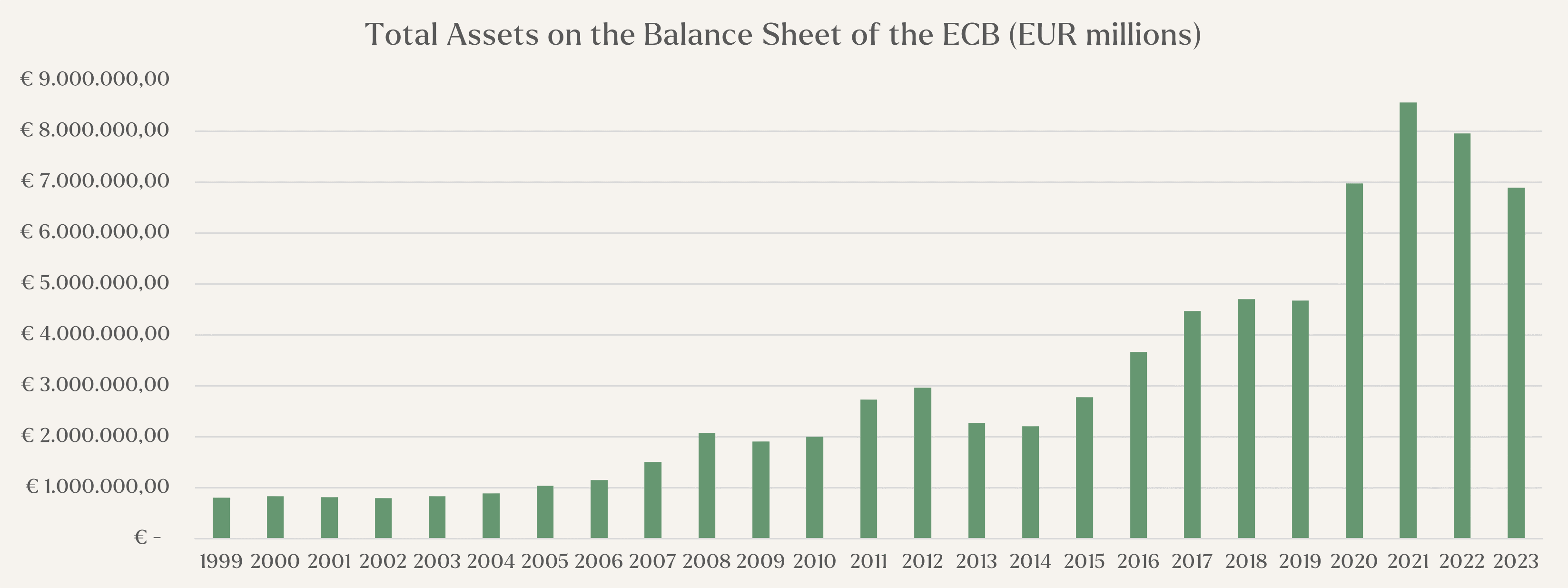

In Europa heeft het politieke aspect een unieke invloed gehad op de Europese Centrale Bank (ECB). Na de financiële crisis van 2008 kreeg Europa te maken met de Europese staatsschuldencrisis, waarin verschillende landen worstelden met falende financiële instellingen, stijgende staatsschulden en snel stijgende obligatierentes. De crisis werd uiteindelijk verzacht door collectieve financiële garanties van Europese landen om de euro te beschermen, samen met steun van het Internationaal Monetair Fonds (IMF).

In Europa richt de ECB zich steeds minder op inflatie en steeds meer op het risico van het uiteenvallen van de euro, waardoor de grenzen tussen monetair en fiscaal beleid vervagen. Overheden vertrouwen doorgaans op de financiële markten om hun obligaties te kopen, waarbij de obligatiemarkt fungeert als graadmeter voor de economische gezondheid en de inflatie. In een gezonde obligatiemarkt zouden overheden met grote tekorten of schulden zonder duidelijke terugbetalingsstrategie moeite hebben om hun obligaties te verkopen of geconfronteerd worden met hogere rentetarieven.

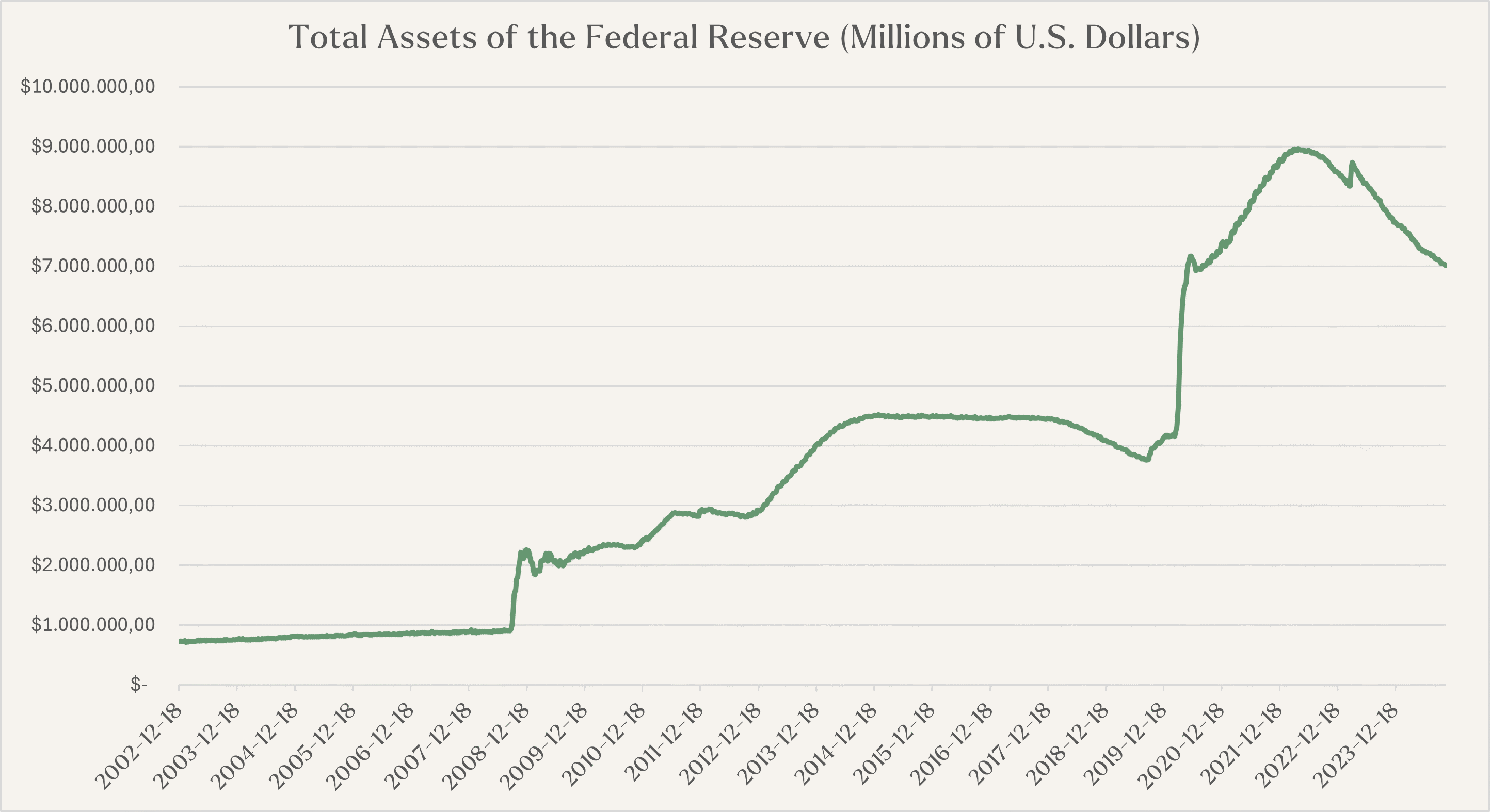

Maar nu de ECB werkt aan het stabiliseren van de eurozone - en daarmee de EU - en de Federal Reserve zich inspant om de financiële markten te beschermen, zijn beide centrale banken kredietverstrekkers in laatste instantie geworden. Deze interventie verstoort de financiële markten, waardoor landen hun tekorten kunnen handhaven.

Falen van centrale banken om hun fouten te erkennen

Aangezien in onze economieën bij voorkeur wordt gekozen voor een inflatoir beleid in het licht van mogelijke deflatie, was het dan verrassend dat de inflatie eind 2021 een hoge vlucht nam? Ten eerste leek het erop dat de inflatie was “getemd”, omdat de meeste westerse landen geen enorme schommelingen in de inflatie hadden ervaren toen de meeste centrale banken in de jaren 70 en 80 onafhankelijk werden.

Dit kan deze centrale bankiers het vertrouwen hebben gegeven dat de inflatie getemd was en tot het verleden behoorde. Dankzij economische modellen en gegevensgestuurde analyse kunnen centrale banken inflatie van mijlenver zien aankomen en hun koers aanpassen om prijsstabiliteit te bereiken.

Toen de inflatie begon te stijgen, zochten centrale banken over de hele wereld naar verklaringen: eerst schreven ze het toe aan de blokkades in China, de oorlog in Oekraïne en de verstoringen in de toeleveringsketen; daarna aan de hebzucht van bedrijven en, in het geval van de ECB, zelfs aan de opwarming van de aarde. Een veelgehoorde verzekering was dat “inflatie van voorbijgaande aard is”.

Hoewel veel van deze factoren bijdroegen aan de inflatie, zagen de centrale banken een cruciale oorzaak over het hoofd: de enorme kredietexpansie tijdens de COVID-19 crisis, waarbij de jaarlijkse geldhoeveelheid M2 in de VS steeg van 6,8% aan het begin van 2020 tot 20% in mei en een piek bereikte van 26,8% in februari 2022.

Hoewel het redelijk was om de kredietverlening tijdens de crisis uit te breiden, zetten beide banken dit beleid voort toen de economie weer op gang kwam, wat, in combinatie met een stijging van de consumentenbestedingen na de crisis, de inflatiedruk nog meer aanwakkerde. Belangrijke waarschuwingssignalen werden echter grotendeels genegeerd.

Waarom deze cyclus zich zal herhalen

In het huidige economische landschap hebben regeringen en centrale banken de neiging om een inflatoir beleid te voeren, omdat deflatie kan leiden tot grote financiële problemen die worden gekenmerkt door dalende lonen, lagere uitgaven en een toenemende schuldenlast. Daarom zullen regeringen waarschijnlijk inflatoire strategieën nastreven door middel van een ruim fiscaal beleid, terwijl centrale banken deze schulden vaak monetariseren door middel van quantative easing. Helaas betekent dit dat de problemen rond inflatie en ons huidige monetaire beleid waarschijnlijk niet snel zullen veranderen.

Hoe bescherm je jezelf?

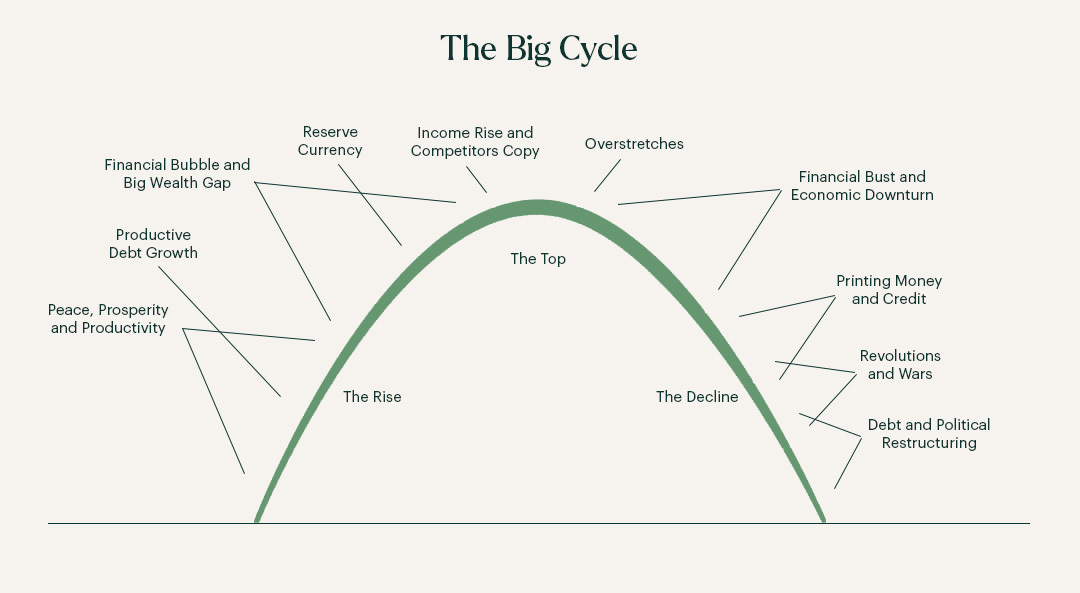

Als we terugkijken in de geschiedenis, zien we dat verschillende leidende grootmachten soortgelijke uitdagingen zijn tegengekomen. Ten eerste ervaren deze landen een sterke economische groei en verhoogde productiviteit, wat leidt tot kapitaaloverschotten. Dit kapitaal wordt vervolgens geïnvesteerd in onderwijs, infrastructuur en militaire macht. Als het effectief wordt beheerd, beginnen andere landen de valuta van deze natie te lenen en te gebruiken op de wereldmarkten, waardoor het een wereldreservemunt wordt.

We zien echter steeds weer dat deze landen een piek bereiken en dan langzamer beginnen uit te breiden. Uiteindelijk moeten ze kapitaal lenen om de resulterende tekorten aan te vullen, wat in eerste instantie lukt, maar uiteindelijk beginnen de schuld en de rente zich op te stapelen, waardoor een aanzienlijke financiële druk ontstaat.

Helaas zijn er maar twee opties om deze situatie op te lossen: één optie is om de schuld niet af te lossen, wat zou leiden tot economische besmetting, omdat de schuld van het ene land het inkomen van het andere is. Dit zorgt ervoor dat andere landen de schuld snel kwijtraken, wat leidt tot valutadevaluatie. De tweede optie is om de munt opzettelijk te devalueren, waardoor het makkelijker wordt om de schuld terug te betalen; dit ondermijnt echter het wereldwijde vertrouwen en is vaak het begin van de neergang van een munt.

We hebben dit patroon gezien met de Nederlandse gulden, het Britse pond en mogelijk nu met de Amerikaanse dollar en de euro - hoewel de euro geen reservemunt is, wordt hij veel gebruikt op de financiële markten. De geschiedenis laat zien dat fiatvaluta's de neiging hebben om op de lange termijn te falen (devalueren) als landen schulden creëren om economische groei te stimuleren.

Om uzelf te beschermen tegen monetaire inflatie, geloven wij dat het van groot belang is om te investeren in assets met een deflatoir karakter, zoals goud en digitaal goud “Bitcoin”. In tijden van onzekerheid en oneindige schuldcreatie groeit het belang van assets die schaars zijn én niet zomaar bij kunnen worden gemaakt. Deze assets worden een veilige haven voor kapitaal als de spanningen van ons systeem doorbreken, met als gevolg bescherming tegen het verlies van de koopkracht.

Hoewel Bitcoin zich nog moet bewijzen als het zover is, geloven wij dat Bitcoin bescherming biedt tegen geldontwaarding. In ons webinar gaat onze CEO Maurice Mureau dieper in op Bitcoin, de cryptomarkt en de kansen die het biedt voor een belleggingsportefeuille. Het huidige financiële systeem bestaat al ruim 400 jaar en lijkt niet snel te veranderen. Het is daarom tijd voor een nieuwe aanpak en het heft in eigen handen te nemen. Ontdek het in het webinar.